車は資産になるため、会計処理が必要です。しかし、個人事業主や法人で事業用車のローンを組んでいる場合、売却するケースも想定されます。

ローンの支払い中に車を何らかの理由で売却する際、どのような手続きが必要になるのでしょうか?

この記事では、個人事業主や法人の会計・経理担当者向けに残っている残債処理方法や帳簿上の仕訳方法について詳しく解説します。

残債車両の売却とその仕訳方法を解説

ここからは、自動車ローンの残債が残っていても車を売却できるのか、その売却手順と仕訳方法について解説していきます。

残債車両を売却する前に押さえておくべきポイント!

結論から言うと、ローンが残っている車でも売却することは可能です。

ただし、ローンが残った状態の車を売る際には、売却前に確認しておくべきポイントがいくつかあります。

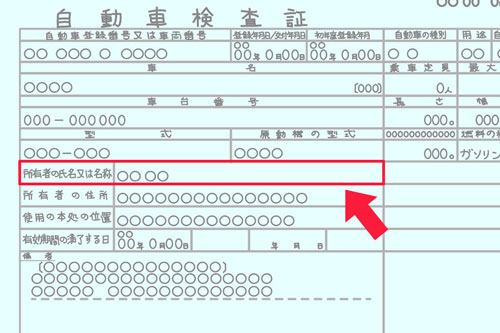

まず、車の所有者の名義人がディーラーやローン会社に設定されている可能性があるため、車検証の「所有者の氏名または名称」欄の確認が必要です。

自分名義の場合は比較的容易に売却手続きを進められますが、ディーラーやローン会社に設定されている場合は売却方法や手続きが複雑になります。

ローンが残っている車を売却する場合、第一に返済方法を確認します。

売却した金額が返済金額を上回れば返済に当てられます。

一方、売却する金額が返済金額よりも低い場合は不足分を現金や新たにローンを組んで返済します。

ローンを新たに組む際は、金融機関で説明を受けたり審査に通したりと時間がかかるため、時間に余裕をもった行動が大切です。

返済の目処がたったら車を売却します。売却後は帳簿上で仕訳処理を行うことが欠かせません。

ローン中の車を売却したとしても残っているローンがなくなるわけではありません。

例えば、残りのローン金額が120万円の車を120万円で売却できればローンを完済することが可能です。しかし、100万円で売却した場合は、20万円の返済義務が残ります。

別の車に乗り換える場合に新たにローン契約を結ぶと、前の車の残債と新しい車の分で二重にローンを支払うことになるため注意が必要です。

ローン中の車の売却を検討する際には、まずはローン残高がどのくらいなのか確認しましょう。

ローン残高はローン会社に直接確認するか、定期的に届くお知らせのハガキなどで確認することが可能です。

また、買取金額がローンの残債を下回りそうな場合は売却した後の返済計画まで考えておく必要があります。

車の所有者名義が、ディーラーやローン会社になっている車を売却する際は、自分名義に変更する必要があります。

それは、自分以外の名義では車を売却することができないからです。

そして、ディーラーやローン会社の所有権を解除するためにはローンを完済することが大前提です。まとまったお金を用意できるならローンの残債を一括返済してから自分で名義変更を行って、そのあとに買取業者で車を売却すればスムーズに車を売却することができます。

また、ローン残債を一括で返済することができない場合にもローン中の車を売却することが可能です。

名義変更などの手続きは面倒で自分で行うと大変ですが、大抵の買取業者では売却と同時にローンの返済や名義変更の手続きを進めてくれます。

ローンが残っている車を売却する際に車の査定額がローン残高を上回れば無事にローンを完済することができますが、査定額がローン残高よりも低い場合には車を売却したあとも返済が必要になります。

そのため、できるだけ高く車を買い取ってくれる買取業者を選ぶことが大切です。

車の査定金額は買取業者によって様々で、場合によっては数十万円以上の差があることも珍しくありません。

より高く査定してもらうために複数の買取業者に査定を依頼することが大切です。

査定金額以外でも、スタッフの対応やサービス内容についても口コミなどを確認して、評判が良いところや好評価のお店を選んでおくことも車の売却の際に失敗を防ぐポイントです。

個人事業主と法人では車を売却した際の仕訳方法が異なります。

法人の場合は、事業所得の一部として仕訳することが必要です。法人が車を売却して損益が発生したときには、「固定資産売却益」「固定資産売却損」を勘定科目として計上する必要があります。

車を売却した価格のほうが帳簿の価額よりも高い場合は貸方に「固定資産売却益」として計上します。

| 借方 | 貸方 |

|---|---|

| 現預金 | 固定資産売却益 |

反対に車を売却した価格のほうが帳簿の価額よりも低い場合は借方に「固定資産売却損」として計上します。

| 借方 | 貸方 |

|---|---|

| 固定資産売却損 | 現預金 |

また、課税事業者の法人は通常税抜きで処理するため、売却価格の消費税は貸方に「仮受消費税」として計上することが必要です。

| 借方 | 貸方 |

|---|---|

| 現預金 | 仮受消費税 |

同時に残りのローン金額がどのくらいなのか確認することも重要です。車の売却金額で残りのローンを完済できるのかできないのか、それにより後の手続きも変わってきます。

もし車を売却した後もローンが残ってしまう場合には、再度ローンを組みなおしたり、新しい車のローンとまとめたりする手続きが必要です。

車の売り時はいつ?タイミングを誤ると損することも!

車の売却における仕訳方法

個人事業主や法人は車を事業用として使用している場合には、車を経費として計上することが可能です。反対に車を売却した時も当然計上する必要があります。

ここからは個人事業主や法人が事業用の車を売却した際の仕訳方法やそれに伴う会計処理について解説します。

まだローンが残っている車を売却する場合の仕訳は、「残っているローン金額」と「売却金額」を別々にする必要があります。

ローンを一括で返済する場合、貸方には「事業主借」として、借方には「未払金」や「借入金」として仕訳して利子や金利なども計上しなければいけません。

反対に残債分を新しくローンを組みなおした場合の仕訳は、貸方に「借入金」、借方に「普通預金」と仕訳します。

このようにローンが残った状態の車を売却する際には、項目や勘定科目が複雑で理解することが難しいため、専門家や税理士に処理を依頼するのが一般的です。

以下は実際に仕訳方法について例を用いての解説です。

- 車の購入金額:270万円(税込・リサイクル預託金を除く)

- 売却金額:120万円(税込・リサイクル預託金含む)

- 減価償却累計額:135万円(税込)

- 売却時帳簿価額は135万円(税込)

- リサイクル預託金は1万1,000円

- 消費税は10%

この条件で具体的に解説していきます。

〇直接法(税込)

| 借方 | 貸方 |

|---|---|

| 現預金:120万円 | 車両運搬具:135万円 |

| 車両売却損:16万1,000円 | 預託金:1万1,000円 |

| 合計:136万1,000円 | 合計:136万1,000円 |

〇間接法(税込)

| 借方 | 貸方 |

|---|---|

| 現預金:120万円 | 車両運搬具:270万円 |

| 減価償却累計額:135万円 | 預託金:1万1,000円 |

| 車両売却損:16万1,000円 | |

| 合計:271万1,000円 | 合計:271万1,000円 |

〇直接法(税込)

| 借方 | 貸方 |

|---|---|

| 現預金:120万円 | 車両運搬具:135万円 |

| 事業主貸:16万1,000円 | 預託金:1万1,000円 |

| 合計:136万1,000円 | 合計:136万1,000円 |

〇間接法(税込)

| 借方 | 貸方 |

|---|---|

| 現預金:120万円 | 車両運搬具:270万円 |

| 減価償却累計額:135万円 | 預託金:1万1,000円 |

| 事業主貸:16万1,000円 | |

| 合計:271万1,000円 | 合計:271万1,000円 |

法人と個人事業主どちらであっても、減価償却中の車を売却することは問題ありません。ただし、その際には会計処理が複雑になるため注意が必要です。

減価償却中の車を売却したときの仕訳方法は以下の通りです。

- 車の購入金額:240万円

- 耐用年数:4年間

この条件を例として解説します。

購入金額を4年間で割ると、減価償却費は各年60万円です。3年目に現金50万円で売却した場合、車売却損は70万円で車減価償却累計額は120万円となり、以下のように仕訳をします。

| 借方 | 貸方 |

|---|---|

| 現金:50万 | 車:240万 |

| 売却損:70万 | |

| 車減価償却累計額:120万 |

上記は法人の場合の仕訳です。

個人事業主の場合は金額は変わりませんが、勘定科目を「売却損」ではなく「事業主貸」として仕訳します。

残価設定型ローンは、車両本体価格から残価を差し引いた金額でローンを組むことができる自動車ローンのひとつです。

通常の自動車ローンよりも比較的安い金額でローンを組めるのが特徴です。

ここからは、250万円の車を3年後の残価70万円の設定で購入した場合を例として具体的な仕訳方法を解説します。

- 車:250万円

- 未払金:250万円

- 残価設定:70万円

- 未払金:5万円

- 普通預金:5万円

- 減価償却費:50万円

- 車:50万円

以下はローン支払最終月以降の対応によって3パターンになります。

①車を返却した場合

| 借方 | 貸方 |

|---|---|

| 未払金:70万円 | 車:150万円 |

| 売却損:80万円 |

②車を購入した場合

| 借方 | 貸方 |

|---|---|

| 未払金:70万円 | 普通預金:70万円 |

③ローンを継続した場合

| 借方 | 貸方 |

|---|---|

| 未払金:5万 | 普通預金:5万円 |

分かりやすく解説するために省略していますが、ここにローンの手数料などの仕訳も必要です。

リサイクル預託金とは、将来的にその車が廃棄処理されるときに必要な費用を車の所有者が負担するものです。車を購入する際に車両本体価格や諸費用などと同時に必ず支払う必要があります。

通常、普通自動車で10,000~18,000円、軽自動車で7,000~16,000円ほどです。

リサイクル預託金の内訳としては、「資産管理料」と「それ以外の費用」に分けることができます。そして、資産管理料は「費用」として、それ以外の費用は「資産」として計上します。

車を売却するときには売却先からリサイクル料金を受け取りますが、これは非課税取引となるため、車本体の売却額とは勘定科目を分けて仕訳をしなければいけません。

また、残っているローンを「一括で返済するのか」「これまで通りローンとして支払い続けるのか」「新たな車を購入してまとめてローンを組みなおすのか」など、残っているローンの処理方法によっても仕訳の仕方は異なります。

残債車両の売却に伴う税金処理の基本とその計算方法について

ローンが残っている車を売却したい場合、残っているローン額よりも車の売却金額の方が高いケースでは売却益として利益が発生します。

その場合には税金が発生するため、ローンが残っている車を売却する際には税金の計算方法や処理方法を理解しておくことが必要です。

特に、個人事業主と法人では、その処理方法や売却益の扱い方が異なるため注意しなければいけません。

法人が車を売却したときに、残っているローン金額よりも車の売却金額の方が高かった場合は、利益として「固定資産売却益」として仕訳します。

対して、残っているローン金額よりも車の売却金額の方が低かった場合には損失として「固定資産売却損」という勘定科目で仕訳します。

| 借方 | 貸方 |

|---|---|

| 固定資産売却損 | 固定資産売却益 |

法人における車売却の税金処理は非常に複雑です。車の売却による利益だけでの計算ではなく、「特別利益」や「特別損失」として経常利益と合算して法人税がかかります。

したがって、法人の規模や事業の損益、所得などにより税額は異なるため、車売却だけでの税金計算はむずかしいでしょう。

個人事業主は事業用の車を日常生活用として使用する可能性があるため、売却して得た利益は事業収入として認められず、帳簿上は車の売却ではなく「譲渡」として扱われます。

そのため、個人事業主における車の売却は事業所得ではなく「譲渡所得」となります。

譲渡所得の計算方法は以下のとおりです。

譲渡所得=(売却価格-帳簿価額)-特別控除50万円

譲渡所得={(売却価格−帳簿価額)-特別控除50万円}×1/2

車の売却における法人と個人事業主の税金の違い

何らかの事情があって車を売却する場合、法人と個人事業主では車の売却金額に対する税金の扱い方は大きく異なります。

法人が車を売却して売却益が出た場合にかかる税金は特別所得として扱われ、個人事業主が車を売却した際は事業所得ではなく譲渡所得として扱われます。

したがって、個人事業主が車を売却した際にはその車の取引だけで税金計算ができますが、法人の場合は事業所得などと合算して法人税を計算しなければいけません。

法人税の計算は非常に複雑で、単純に車の売却取引だけで税金計算をすることはできません。そのため、計算や仕訳に不安を感じる場合は、専門家のサポートを受けましょう。

車を事業用に購入した際は毎年減価償却として計上されており、年々その価値が下がっていくものと考えられています。

そのため、ローンが残っている車を売却してもほとんどの場合は利益がでないでしょう。

個人事業主が車を売却する際の譲渡所得においても50万円の特別控除が認められているため、よほどプレミアがついた車でなければローンが残っている車を売却しても利益が出ないと考えられます。

法人の場合は、特別利益・特別損失として経常利益と合算してから法人税の計算をする必要があります。

個人事業主の場合は、車の所有期間が5年未満か5年以上かで少し計算方法が異なりますが、法人の場合よりも比較的簡単に税金の計算をすることが可能です。

車の売り時はいつ?タイミングを誤ると損することも!