電子化に伴い、車検時には自動車税の納税証明書の提示が不要となってきました。

しかし、地域や条件によってはまだ必要な場合もあります。自動車税には減免制度があるので、その対象となっていれば車検時に減免証明書を提示しなければならないとされています。

そこで、自動車税の減免制度や減免証明書の発行手続きを知っておくと役立つでしょう。また、自動車にかかる税金の種類や減税となる条件なども併せて紹介するので参考にしてください。

車の税金の種類は4つ

車を所有する上で納税が法律で義務付けられている税金は4つあります。

1つ目が車の重量によって税額が決められている「自動車重量税」です。新車購入時と車検のタイミングで納税しなければなりません。

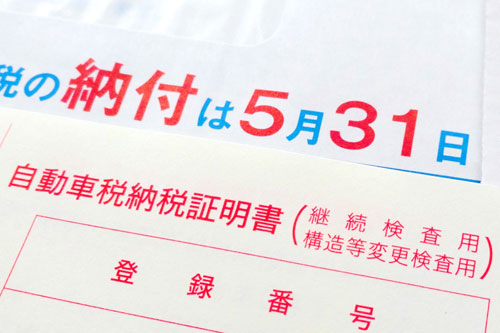

2つ目が「自動車税・軽自動車税」です。5月初旬に1年分の税額が通知され、毎年5月末までに一括で支払います。車の排気量に応じて税額が決まっています。

3つ目が「環境性能割」です。基本的に車購入時にまとめて納めなければなりません。

4つ目が「車購入時に車両本体やオプション装備などに課税される消費税」です。

環境性能割は売買などで車を手に入れた時に納める税金です。

以前は「自動車取得税」という税金が課税されていましたが、2019年10月1日より自動車取得税が廃止され、環境性能割が新しい税金として課せられるようになりました。

税率は車の環境負荷軽減度、例えば燃費の基準値に対しどの位達成したかにより、税金がかからない非課税から4%までで4つの段階に分けられています。

具体的には、電気自動車や燃料電池自動車、天然ガス自動車、グリーンディーゼル車、プラグインハイブリッド乗用車などは非課税です。

ガソリン車やハイブリッドカーを含むLPG車は2020年度燃料基準+20%達成で非課税、+10%達成で1%、燃料基準達成で2%、それ以外で3%です。

新車と中古車では、車の価値を示す取得価額の計算式が違うので税額も差が生じます。ただし、2021年3月31日までは消費税の増額による経済的な負担を考慮し、税額1%の区分は非課税、2%の区分は1%、3%区分は2%に軽減されています。

さらに、2020年の新型コロナウイルスの世界的感染拡大による経済へのダメージで、この税額軽減措置は2021年12月末まで延長されています。

消費税は車を購入する際に支払額に自動的に課税される税金です。車の本体価格に加え、ナビやオーディオなどの装備品、フロアマットなど付属品にも課税されます。

自動車重量税は、車両重量に応じて税額が決まっています。新車購入時や車検のタイミングで次回の車検までの期間の税額をまとめて納めなければなりません。そのため初回は3年分、以降2年分を先に納税します。

重量に関係なく一律で6,600円です。

車両重量0.5t増えると4,100円ずつ税額も増額されていきます。

新車購入時は3年分で、0.5t以下は12,300円、1tまでは24,600円、最大で3tまでが73,800円です。

車検時は2年分で、0.5t以下は8,200円、1tまでは16,400円、最大で3tまでが49,200円と決められています。

軽自動車の金額と比べると普通車は車両重量が重い車ほど税額が高くなるのがわかるでしょう。

自動車税は車検時にまとめて納めることになり、車検にかかる費用の中でも法定費用に含まれます。法定費用は他に、法律で加入が規定されている自賠責保険料や検査手数料である収入印紙代が含まれます。

法定費用は基本的に変えることができない車検費用です。車検費用を少しでも安くしたいという人も多いでしょうが、法定費用だけはどの車検業者を選んでも値切ることはできません。

その代わり業者への代行手数料などが含まれる車検基本費用や、劣化した部品を新しいものと変えるのにかかる部品交換代は業者によって変動します。

自動車重量税にはエコカー減税という減税制度が適用されています。一定条件をクリアすれば、税額減額の恩恵が受けられるというものです。

エコカー減税は燃費や排ガスなどの性能に優れ、環境にやさしい車に対して減税が行われる特別な措置だと言えるでしょう。

具体的には電気自動車や燃料電池自動車、プラグインハイブリッド車、天然ガス自動車、クリーンディーゼル車は免税となります。

さらに、新車購入時において2020年度燃費達成基準+90%と+50%と+40%達成で免税、+30%と+20%達成で50%減税、+10%達成で25%減税となります。車検時においては電気自動車などのエコカーと2020年度燃費達成基準+90%達成車のみ免税で、他は減税対象外です。

この減税制度は2019年5月1日から2021年4月30日までと期間が決まっています。対象車両がこの期間中に新規登録もしくは初回車検を受けるにあたり、1回のみ適用されるものです。

自動車税の納付時期と金額

自動車税は毎年4月1日の時点での車検証上の車の所有者に対して課せられる税金です。車の用途や排気量に応じて税額が決められています。

2019年10月1日以降に新規登録された車を対象に税額が減税されています。

一律10,800円となっています。

排気量1ℓ以下で29,500円、1ℓ超から1.5ℓ以下は34,500円、そして最大で6ℓ超は111,000円です。

以前と税額は変わりません。一律10,800円となっています。

排気量1ℓ以下で25,000円、1ℓ超から1.5ℓ以下は30,500円、そして最大で6ℓ超は110,000円です。

税制改革で1,000円から最大で4,500円も自動車税が引き下げとなりました。

自動車税は毎年車の所有者のもとへ郵送で納付書が送られてくるので、コンビニや銀行などで振込手続きを行います。わざわざ出向くのが面倒と言う方は、オンライン決済も可能です。

滞納すると督促状が送られてきて、それでも納税しなければ遅延金が加算された納付書が届きます。最終的に財産の差し押さえなどの処置が行われるかもしれません。

車検付きメンテナンスパックは必要なのか?費用対効果を徹底解説!

自動車税もグリーン化特例により減税される

グリーン化特例という減税制度が自動車税でも採用されています。グリーン化特例は、エコカー減税と同じように環境性能の優れた車に対し、税負担を減らすという制度です。

期限が決まっており、適用は2019年4月1日から2021年3月31日までです。ただし、適用期間終了後の2021年4月1日から2023年3月31日までは新たな基準で減税が適用されることになっています。

それは、電気自動車などのエコカーに対しては75%減税を行うというものです。グリーン化特例の税率は電気自動車や燃料電池自動車、天然ガス自動車などのエコカーや登録車で2020年度燃費達成+50%達成車、+40%、+30%達成車は概ね75%減税となります。さらに、登録車で2020年度燃費基準+20%、+10%達成車は概ね50%減税です。

軽自動車はエコカーが概ね75%減税、2020年度燃費基準+50%、+40%、+30%達成車は概ね50%減税、2020年度燃費基準+20%、+10%達成車は概ね25%減税となっています。

身体に障害がある人が運転する車もしくは、身体に障害がある人のために使用する車に関しても、要件を満たせば自動車税が減免される制度が導入されています。車に関する税金の中で、自動車税と環境性能割に適用されています。

減免上限額が決まっていて、自動車税種別割は45,000円まで、環境性能割は課税標準額300万円×該当する車の税率で算出される金額までです。

※例示した減免額は一例であり、自治体によって異なるので自治体のホームページなどで確認してください。

ちなみに、自動車税も環境性能割も上限額に満たない場合は全額減免となります。上限額の超過分は上限額と超過分の差額、つまり超過した分だけを納税することになっています。

身体に障害がある人が運転する車に関しての減免制度には、利用条件があります。

身体に障害がある人が身体障害者手帳、療育手帳、精神障碍者福祉手帳、戦傷病者手帳のいずれかの手帳の交付を受けていることが必須となる場合があります。

※減免に関する細かい条件は各自治体によって違う部分もあるので、予め確認しておくことをおすすめします。この減免制度は申請しないと適用されません。

減免の要件を満たし、申請手続きを行った上で申請が通ればその年の自動車税は減免となります。その後に関して各自治体によって対応が異なることも考えられますが、「現況照会書」が郵送されてくる場合があります。

現況照会書というのは現在の状況に関しての質問に回答するものです。例えば身体に障害のある人がもう車を運転しなくなったなど、前年とは状況が違っている場合があるためです。

現況照会書に現況を記載し、期日までに返送しなければなりません。現況の回答内容を吟味し、翌年も減免対象となるか判断されます。

未回答のまま、翌年もし自動車税が課税された場合でも要件を満たせば減免対象となります。減免の要件に該当し、申請時に該当車両を使用している、期限までに再申請がなされているというのが減免条件です。つまり、未回答なら新たに申請をし直さなければならないということになります。

車検時に必要だった納税証明書

車検を受ける場合、以前は自動車税を納めたことを証明する納税証明書の提示が必須でした。それは自動車税の納税が車検を受けられる条件だったからです。

自動車税を滞納していると車検を受けることができず、必ず納税する仕組みになっています。納税証明書は毎年4月末から5月上旬に車の所有者のもとに郵送される自動車税の振込用紙に一緒についています。

自動車税を納めた後、コンビニや銀行などで振込用紙から切り離されて領収証とともに受けとるはずです。用紙には、自動車税納税証明書と記載されているのですぐにわかります。

車検までに紛失しないように車検証が入っているファイルに一緒に入れておくという人が多いです。紛失した場合、手続きをすれば再発行することができます。

自動車税で減税対象車に乗っている人や、減税制度が適用される人の場合は減額された税金額が記載されている納付書が郵送されてきます。ただし、全額免除に該当する人の場合、振込用紙は不要なので納付書は送られてきません。

この場合は、減免を証明する書類が送付されるのが一般的です。ただし送付時期などは各自治体によって異なるので、居住地の市町村の役所に問い合わせてみましょう。

一般的に5月から6月頃、減免決定通知書とともに減免証明書が添付されて送られてきます。車検時に減免証明書を納税証明書として提示すればよいことになっています。

車検前になって慌てないように早めに問い合わせをしておくのがおすすめです。

これまでは、車検時に納税証明書を提示しなければなりませんでした。しかし、2015年4月1日以降納税証明書のペーパーレス化がスタートし、車検時に納税証明書の提示が省略できるようになりました。

ただし、提示を省略するのには条件があり、その1つが自動車税を滞納していないことです。2つ目は税金を納めてから2、3週間以上経過していることです。

車検時に陸運局と都道府県税事務所がオンラインで納税の有無を確認しなければなりません。税金を支払ってからデータに反映されるまでにタイムラグが生じるので注意が必要です。

例えば車検有効期限が5月31日だとしたら、自動車税は5月中旬よりも前に納めていなければデータに反映されない可能性があります。

要件に該当すれば、もう納税証明書は不要だと思われがちですが、きちんと保管しておいた方が良いでしょう。

ペーパーレス化に対応していない地域では、オンラインで納税状況が確認できないので、車検時の納税証明書が必要です。また、他の都道府県に引っ越した場合、オンラインでは納税の有無が確認できない場合があります。

納税証明書があれば、提示するだけで済みます。車を売却する際も新たな車の所有者に納税証明書を渡さなければならないので、きちんと保管しておいてください。

車検を受ける場合、自動車税の減免措置を受けているなら減免事実が記載されや納付証明書を提示する必要があります。郵送してくれる自治体もありますが、こちらから依頼しなければ郵送しない自治体もあります。

自動車税の納税証明書のペーパーレス化により、オンラインで納税確認ができるようになりました。しかし、税金の減免を受けているかどうかまではオンラインで確認することはできません。

そのため、減免証明書を発行してもらい車検時に提示する必要があります。中には減免証明書の提示を不要とする業者もありますが、基本的には必要なのでやはり準備しておいた方が良いでしょう。

納税証明書、減免証明書を紛失したら再発行手続きを

納税証明書は車検時の提示が省略されても、引っ越しや車の売買時などに必要となる場合があります。また減免証明書は車検時に提示しなければならない場合が多いです。そのため、納税証明書や減免証明書を紛失してしまったら、再発行の手続きをしてください。

普通車の場合、再発行は自動車税管理事務所、都道府県税事務所にて受け付けています。本人が手続きを行う場合は、車検証や印鑑、運転免許証などの本人確認ができる身分証明書が必要です。代理人が申請する場合は、その他に委任状が必要となります。

軽自動車の場合は住所地の市町村の役所税務課の窓口で受け付けしてもらえます。必要なものは普通車と同様です。

手数料は特にかかりません。

紛失以外にも、税金の支払いをネットバンキングやオンライン上でクレジットカード払いにした場合、納税証明書に領収印が押されないので納税証明書としての機能はないことになります。そのため、オンライン決済をした場合も紛失した場合と同様に、再発行手続きをしておくと安心です。

車検付きメンテナンスパックは必要なのか?費用対効果を徹底解説!